银行理财长期以来的核心定位就是为广大居民提供财富增值保值,立足于这一核心定位,银行理财产品的稳健收益能力已成为衡量其市场竞争力的重要“标尺”。近年来,面对投资者不断提升的稳健投资需求以及波动的市场环境,众多理财公司在产品系列中积极推出具有明显稳健属性的理财产品,并不断强化投研和资产配置能力,以期为投资者带来更好的稳健投资体验。那么,各家理财公司各自的稳健产品系列在稳健收益赛道上,究竟交出了怎样的成绩单呢?哪些是“扛把子”产品?您是否又买“中”了呢?

一、聚焦“稳健”产品特征,头部机构“稳健”产品系列明晰

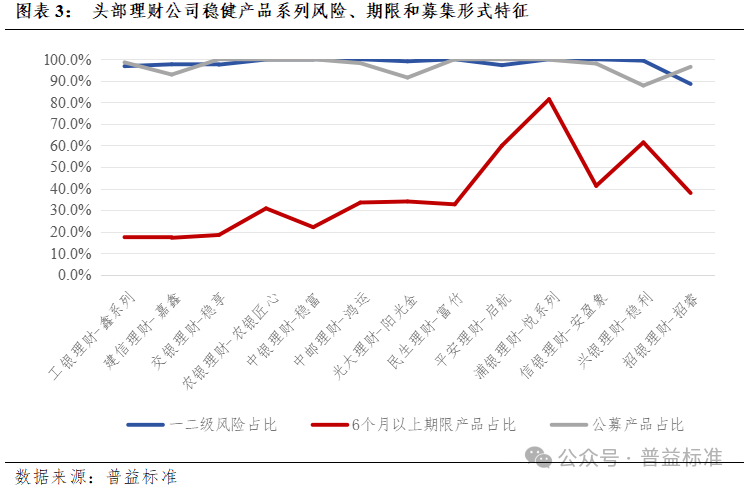

低风险等级、中长期限等具有明显“稳健”特征的产品占比持续保持高位。银行业理财登记托管中心数据[1]显示,截至2024年6月末,持有银行理财产品的风险偏好为一二级的投资者占比超50%。同时,普益标准监测数据显示,截至8月末,6个月以上中长期限产品和风险等级为一二级的产品数量占比分别为67.8%和81.4%。

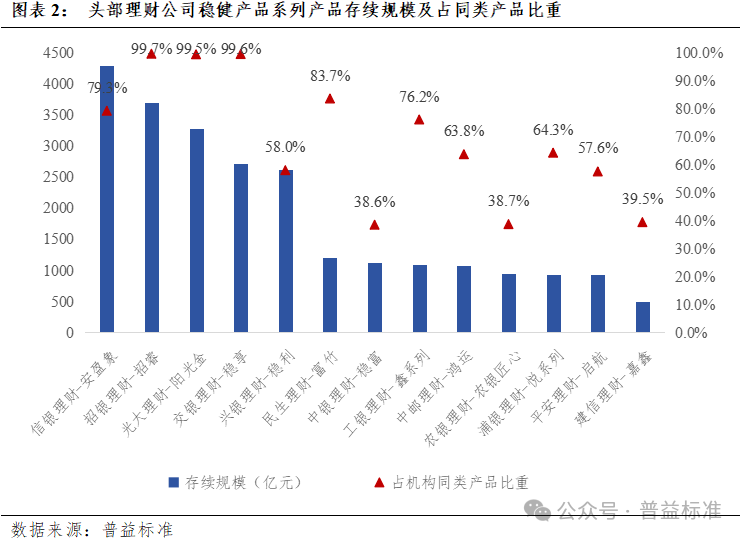

万亿级头部理财公司[2]产品系列布局已趋完善,份额占比全市场超70%。根据普益标准监测数据,截至2024年8月末,共有13家理财公司的理财规模达到万亿级以上,占全市场份额72.89%,目前这些机构均已通过构建具有自身特色的产品体系,打造出各自的王牌稳健产品系列。

基于此,本篇文章将主要聚焦于万亿级以上理财公司的产品系列分析,并以各家理财公司6个月以上且风险等级为一二级的公募固收类产品(不包含现金管理类产品)规模占比作为划分依据,确定出各理财公司的稳健产品系列。13家理财公司稳健产品系列及系列特征如下:

二、多视角精析头部理财公司稳健产品系列表现[3]

产品系列的稳健表现主要体现在产品系列的募集能力、收益能力、风险管理能力以及信息披露能力四个方面。银行理财产品的稳健表现,其中“稳”强调了产品在市场波动中的稳定性,要求产品能够抵御风险,保持资产价值的相对稳定;而“健”则体现了产品的活力和成长性,表示产品需要受到客户的认可,同时在稳健的基础上,还能实现资产的合理增值。此外,理财公司的信息披露能力直接影响投资者对产品特性和运行情况的了解,是赢得投资者信任的关键因素[4]。因此,我们对“稳健”产品系列的评价将从募集能力、收益能力、风险能力以及信息披露能力四个维度展开。

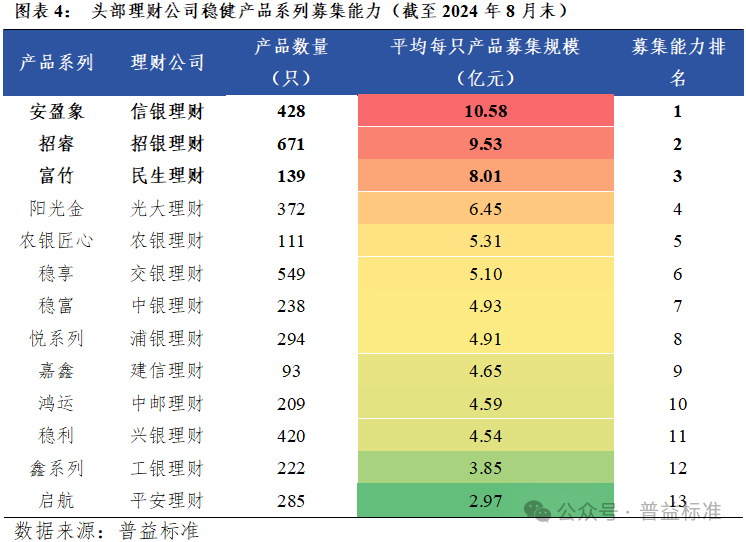

(一)募集能力

“信银理财-安盈象”系列以平均每只产品10.58亿的募集规模拔得稳健产品系列募集能力头筹。产品系列的募集能力用平均每只产品的募集规模衡量:产品系列平均每只产品的募集规模越大,意味着该系列产品更受投资者的认可,进而在一定程度上体现出该系列具备为投资者提供稳健收益的能力。截至2024年8月末,13家头部理财公司稳健产品系列实际募集规模共计2.54万亿元,平均每只产品募集规模为6.31亿元。其中,排名第一至第五的系列分别为“信银理财-安盈象”、“招银理财-招睿”、“民生理财-富竹”、“光大理财-阳光金”以及“农银理财-农银匠心”。

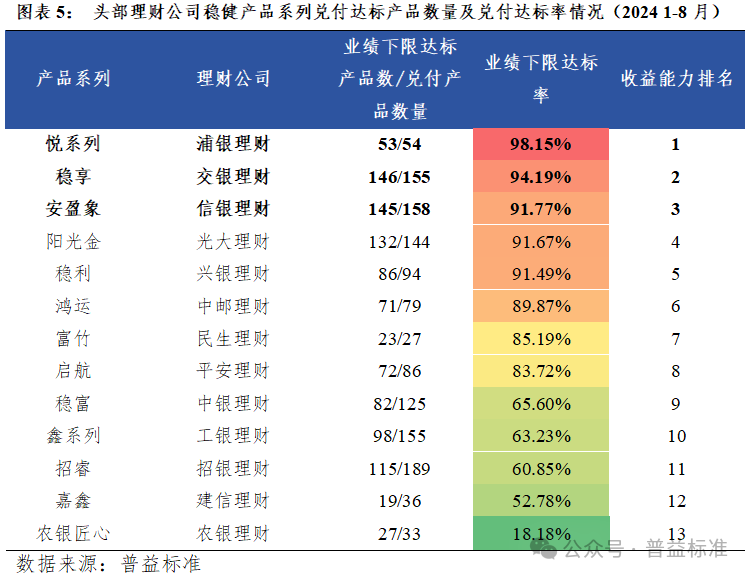

(二)收益能力

“浦银理财-悦系列”以98.1%的业绩下限达标率摘得稳健产品系列收益能力桂冠,紧随其后的“交银理财-稳享”和“信银理财-安盈象”达标产品数量近150只,远超其他机构,同样展现出优秀的系列管理能力。产品系列的收益能力用兑付达标率衡量:兑付达标是指产品到期时,投资者实际到手的收益达到预先设定的业绩基准,产品系列的兑付达标率越高,说明该系列产品助力投资者投资“落袋为安”的能力越强。普益标准监测数据显示,2024年1月至8月期间,13家头部理财公司的稳健产品系列下共有1415只产品成功兑付,整体业绩下限达标率为78.5%。业绩下限达标率排名第一至第五的系列分别为“浦银理财-悦系列”、“交银理财-稳享”、“信银理财-安盈象”、“光大理财-阳光金”以及“兴银理财-稳利”。其中“交银理财-稳享”和“信银理财-安盈象”达标产品数量分别为146只和145只,兑付达标率均在90%以上,进一步凸显了各自系列的产品管理能力。

(三)风险控制能力

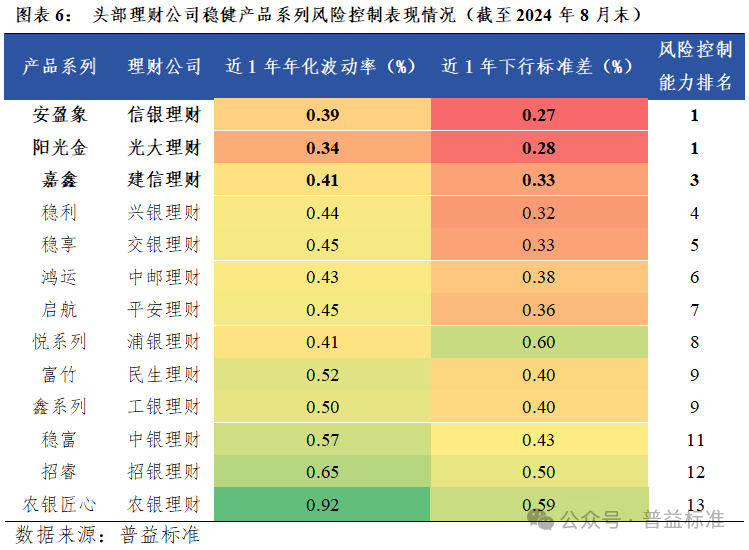

“信银理财-安盈象”和“光大理财-阳光金”两个系列产品凭借优秀的风险控制表现并列取得风险控制能力第一名。产品系列的风险控制能力用平均近1年年化波动率和近1年最大下行标准差衡量:年化波动率反映了理财产品收益率的波动程度,产品系列的平均近1年年化波动率越低表明其收益波动越小,从而表现出更好的收益稳定性;最大下行标准差则反映了理财产品面临市场压力时的下跌幅度,产品系列的平均近1年最大下行标准差越低,说明该系列产品的抗跌能力更强。截至2024年8月末,13家头部理财公司的稳健产品系列平均近1年年化波动率和近1年最大下行标准差分别为0.52%和0.41%。其中平均近1年年化波动率表现前五的稳健产品系列分别为“光大理财-阳光金”、“信银理财-安盈象”、“建信理财-嘉鑫”、“浦银理财-悦系列”和“中邮理财-鸿运”;平均近1年最大下行标准差表现前五的稳健产品系列分别为“信银理财-安盈象”、“光大理财-阳光金”、“兴银理财-稳利”、“交银理财-稳享”和“建信理财-嘉鑫”。综合来看,“光大理财-阳光金”和“信银理财-安盈象”风险控制能力最为优秀,两个系列的平均近1年年化波动率和近1年最大下行标准差表现均位居前二。

(四)信息披露能力

民生理财以14.65的信息披露综合得分荣获信息披露能力榜首,紧随其后的信银理财和平安理财也以14.5以上的优异得分,分别位居排名第二和第三位。根据2024年2季度《普益标准·银行理财能力排名报告》,信息披露能力主要从信息披露及时性、信息披露完整性、信息查询便捷性、信息披露准确性四个维度考察:四个维度共赋15分,其中,投资者最为关注的信息披露及时性总分6.5分,其次信息披露的完整性总分6分,信息披露的便捷性和信息披露的准确性总分分别为1分和1.5分,最终四项得分越高,相应信息披露能力越强。2024年2季度,随着理财公司运营管理能力提升,头部理财公司信披质量持续改善,13家理财公司平均信息披露得分为14.3分。信息披露能力排名第一至第五的理财公司分别为民生理财、信银理财、平安理财、光大理财和建信理财。其中,排名前三的民生理财、信银理财和平安理财得分均在14.5以上,兼具及时性、完整性、便捷性和准确性,为投资者提供了充分的投资参考,增强了投资体验。

(五)综合能力

综合来看,“信银理财-安盈象”和“光大理财-阳光金”系列产品稳健表现最优,两个系列综合[5]排名分列第一和第二。结果显示,“信银理财-安盈象”系列产品深受投资者认可,平均每只产品募集规模10.58亿元,荣膺募集能力第一;此外,该系列在风险控制表现上也较为突出,两项核心风险指标均保持在较低水平,展现了出色的抗波动与抗下跌能力。最终,凭借全面的综合实力,“信银理财-安盈象”斩获了稳健产品系列综合排名第一的优异成绩。排名第二至第五的系列分别为“光大理财-阳光金”、“民生理财-富竹”、“交银理财-稳享”和“兴银理财-稳利”。

三、理财公司稳健产品系列表现出色,资配与投研能力持续提升

经过五年的持续探索与创新,理财公司实现了快速发展,推出的稳健产品系列有效助力投资者实现财富的稳健增值。以13家头部理财公司的具体表现为代表,在当前低利率和资产荒的市场环境下,各理财公司稳健产品系列整体表现依然亮眼,收益能力和抗风险能力均达到令人满意的水平,受到了广大投资者的认可。

理财公司不断强化资产配置能力,积极调整资产配置策略及产品业绩比较基准以应对市场环境变化对稳健理财带来的挑战。首先,对于当前利率持续下降和监管对手工补息、资管通道等进一步规范带来的业绩压力,理财公司积极调降业绩比较基准以降低投资者的预期,同时通过调整资产配置策略,减少银行存款的配置比例,增加对其他固定收益类资产的投资以增厚收益。其次,对于当前愈发严重的“资产荒”现象,理财公司加速自身的投研体系建设,强化资产挖掘和配置能力,以适应优质资产稀缺的市场环境。展望未来,理财公司将继续紧扣投资者对稳健收益的需求,提升投研与资产配置能力,不断创新和优化产品结构,提升产品的稳健收益水平,力争为投资者交出优异的“成绩单”。

新财网对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。读者应详细了解所有相关投资风险,并请自行承担全部责任。本文内容版权归新财网投稿作者所有!文中涉及图片等内容如有侵权,请联系编辑删除。